رمزارز چیست؟

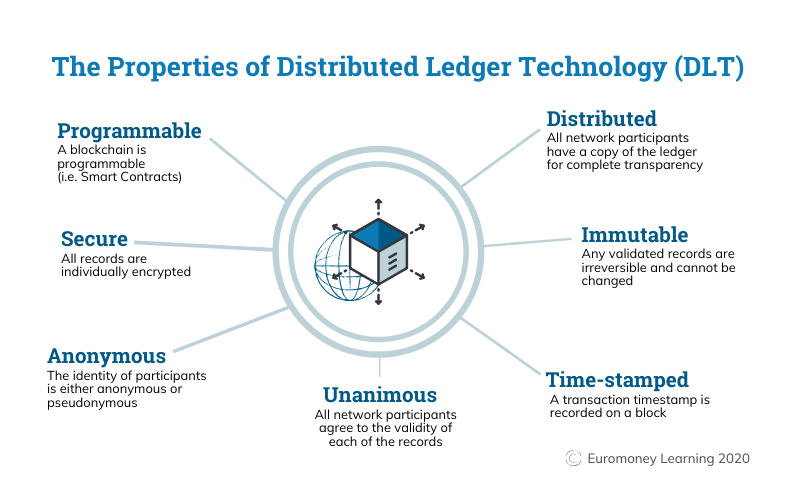

کریپتوکارنسی یک ارز دیجیتال یا مجازی است که با رمزنگاری ایمن می شود و تقلبی یا دو برابری آن را تقریبا غیرممکن می کند. بسیاری از ارزهای دیجیتال، شبکههای غیرمتمرکز مبتنی بر فناوری بلاک چین هستند - یک دفتر کل توزیعشده که توسط شبکهای متفاوت از رایانهها اجرا میشود. یکی از ویژگیهای مشخص ارزهای دیجیتال این است که معمولاً توسط هیچ مرجع مرکزی صادر نمیشوند و از نظر تئوری از دخالت یا دستکاری دولت مصون میمانند.

خوراکی های کلیدی

- ارز دیجیتال شکلی از دارایی دیجیتال مبتنی بر شبکه ای است که در تعداد زیادی از رایانه ها توزیع شده است. این ساختار غیرمتمرکز به آنها اجازه می دهد خارج از کنترل دولت ها و مقامات مرکزی وجود داشته باشند.

- کارشناسان بر این باورند که بلاک چین و فناوری های مرتبط با آن بسیاری از صنایع از جمله امور مالی و حقوقی را مختل می کند.

- مزایای ارزهای دیجیتال شامل انتقال پول ارزان تر و سریع تر و سیستم های غیرمتمرکز است که در یک نقطه شکست از بین نمی روند.

- از معایب ارزهای دیجیتال می توان به نوسان قیمت، مصرف انرژی بالا برای فعالیت های ماینینگ و استفاده در فعالیت های مجرمانه اشاره کرد.

آشنایی با ارزهای دیجیتال

رمزارزها ارزهای دیجیتال یا مجازی هستند که زیربنای سیستم های رمزنگاری دارند. آنها امکان پرداخت آنلاین امن را بدون استفاده از واسطه های شخص ثالث فراهم می کنند. "Crypto" به الگوریتمهای رمزگذاری مختلف و تکنیکهای رمزنگاری اشاره دارد که از این ورودیها محافظت میکنند، مانند رمزگذاری منحنی بیضوی، جفتهای کلید عمومی-خصوصی، و توابع هش.

ارزهای دیجیتال را می توان استخراج کرد یا از صرافی های ارز دیجیتال خریداری کرد . همه سایتهای تجارت الکترونیک امکان خرید با استفاده از ارزهای دیجیتال را ندارند. در واقع، ارزهای دیجیتال، حتی ارزهای محبوب مانند بیت کوین ، به سختی برای معاملات خرده فروشی استفاده می شوند. با این حال، ارزش سرسام آور ارزهای رمزنگاری شده باعث محبوبیت آنها به عنوان ابزار معاملاتی شده است. به میزان محدودی از آنها برای نقل و انتقالات برون مرزی نیز استفاده می شود.

بلاک چین

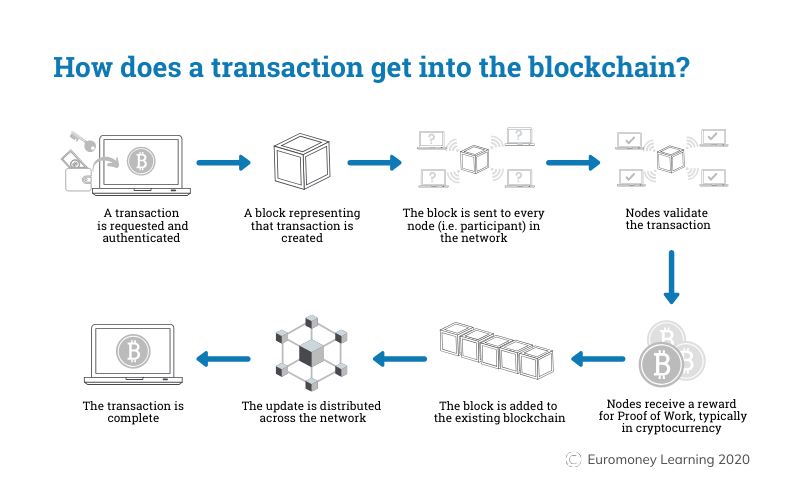

مرکز جذابیت و عملکرد بیت کوین و سایر ارزهای دیجیتال، فناوری بلاک چین است. همانطور که از نام آن مشخص است، بلاک چین در اصل مجموعه ای از بلوک های متصل یا یک دفتر کل آنلاین است. هر بلوک شامل مجموعه ای از تراکنش هاست که به طور مستقل توسط هر یک از اعضای شبکه تایید شده است. هر بلوک جدید ایجاد شده باید توسط هر گره قبل از تأیید تأیید شود، که جعل تاریخچه تراکنش ها را تقریباً غیرممکن می کند. 1 محتویات دفتر کل آنلاین باید توسط کل شبکه یک گره منفرد، یا رایانه ای که یک نسخه از دفتر را نگهداری می کند، توافق شود.

کارشناسان می گویند که فناوری بلاک چین را می توان در صنایع متعددی مانند زنجیره تامین و فرآیندهایی مانند رای گیری آنلاین و تامین مالی جمعی استفاده کرد. موسسات مالی مانند JPMorgan Chase & Co ( JPM ) در حال آزمایش استفاده از فناوری بلاک چین برای کاهش هزینه های تراکنش با ساده کردن پردازش پرداخت هستند. 2

انواع ارزهای دیجیتال

بیت کوین محبوب ترین و با ارزش ترین ارز دیجیتال است. این ارز توسط شخصی ناشناس به نام ساتوشی ناکاموتو اختراع شد و در سال 2008 از طریق کاغذ سفید به دنیا معرفی شد. امروزه هزاران ارز دیجیتال در بازار وجود دارد.

هر ارز دیجیتال ادعا می کند که عملکرد و مشخصات متفاوتی دارد. به عنوان مثال، اتر اتریوم خود را به عنوان گاز برای پلت فرم قرارداد هوشمند زیربنایی عرضه می کند . XRP ریپل توسط بانک ها برای تسهیل نقل و انتقالات بین مناطق جغرافیایی مختلف استفاده می شود.

بیت کوین که در سال 2009 در دسترس عموم قرار گرفت، همچنان پرمعامله ترین و تحت پوشش ترین ارز دیجیتال است. تا نوامبر 2021، بیش از 18.8 میلیون بیت کوین با ارزش کل بازار حدود 1.2 تریلیون دلار در گردش بود. تنها 21 میلیون بیت کوین وجود خواهد داشت. 3

در پی موفقیت بیت کوین، بسیاری از ارزهای دیجیتال دیگر که به نام «آلت کوین» شناخته می شوند، راه اندازی شده اند. برخی از این ها کلون یا فورک بیت کوین هستند، در حالی که برخی دیگر ارزهای جدیدی هستند که از ابتدا ساخته شده اند. آنها عبارتند از Solana، Litecoin ، Ethereum، Cardano و EOS . تا نوامبر 2021، ارزش کل همه ارزهای دیجیتال موجود به بیش از 2.1 تریلیون دلار رسیده بود - بیت کوین تقریباً 41٪ از ارزش کل را تشکیل می داد. 4

آیا ارزهای دیجیتال قانونی هستند؟

ارزهای فیات قدرت خود را به عنوان وسیله ای برای معامله از دولت یا مقامات پولی می گیرند. به عنوان مثال، هر اسکناس دلاری توسط فدرال رزرو عقب نشینی می شود.

اما ارزهای دیجیتال توسط هیچ نهاد دولتی یا خصوصی پشتیبانی نمی شوند. از این رو، اثبات وضعیت حقوقی آنها در حوزه های قضایی مختلف مالی جهان دشوار بوده است. این که ارزهای دیجیتال تا حد زیادی خارج از اکثر زیرساخت های مالی موجود عمل کرده اند، کمکی نمی کند. وضعیت قانونی ارزهای رمزپایه پیامدهایی برای استفاده از آنها در معاملات و معاملات روزانه دارد. در ژوئن 2019، گروه ویژه اقدام مالی (FATF) توصیه کرد که نقل و انتقالات سیمی ارزهای دیجیتال باید مشمول الزامات قانون سفر باشد، که مستلزم رعایت AML است. 5

از دسامبر 2021، السالوادور تنها کشوری در جهان بود که بیت کوین را به عنوان ارز قانونی برای تراکنش های پولی مجاز کرد . در سایر نقاط جهان، مقررات ارزهای دیجیتال بسته به حوزه قضایی متفاوت است.

قانون خدمات پرداخت ژاپن بیت کوین را به عنوان دارایی قانونی تعریف می کند. 6 صرافیهای ارزهای دیجیتال فعال در کشور مشمول جمعآوری اطلاعات مشتری و جزئیات مربوط به حواله هستند. چین مبادلات ارزهای دیجیتال و استخراج در مرزهای خود را ممنوع کرده است . گزارش شده است که هند در ماه دسامبر در حال تدوین چارچوبی برای ارزهای دیجیتال است. 7

ارزهای دیجیتال در اتحادیه اروپا قانونی هستند. مشتقات و سایر محصولاتی که از ارزهای رمزنگاری شده استفاده می کنند باید به عنوان "ابزار مالی" واجد شرایط شوند. در ژوئن 2021، کمیسیون مقررات بازار داراییهای رمزنگاری شده (MiCA) را منتشر کرد که تضمینهایی را برای مقررات تعیین میکند و قوانینی را برای شرکتها یا فروشندگانی که خدمات مالی را با استفاده از ارزهای دیجیتال ارائه میکنند، وضع میکند. 8 در ایالات متحده، بزرگترین و پیچیده ترین بازار مالی در جهان، مشتقات ارز دیجیتال مانند بیت کوین فیوچر در بورس کالای شیکاگو موجود است . کمیسیون بورس و اوراق بهادار (SEC) گفته است که بیت کوین و Ethereum اوراق بهادار هستند نیست.

مزایا و معایب ارزهای دیجیتال

ارزهای دیجیتال با هدف ایجاد تحول در زیرساخت های مالی معرفی شدند. با این حال، مانند هر انقلابی، معاوضه هایی نیز وجود دارد. در مرحله کنونی توسعه ارزهای دیجیتال، تفاوتهای زیادی بین ایدهآل نظری یک سیستم غیرمتمرکز با ارزهای دیجیتال و اجرای عملی آن وجود دارد.

در اینجا برخی از مزایا و معایب ارزهای دیجیتال به شرح زیر است.

مزایای

- ارزهای رمزپایه نشان دهنده یک الگوی جدید و غیرمتمرکز برای پول هستند. در این سیستم، واسطههای متمرکز مانند بانکها و مؤسسات پولی برای اعمال اعتماد و تراکنشهای پلیسی بین دو طرف ضروری نیستند. بنابراین، سیستمی با ارزهای رمزنگاری شده امکان یک نقطه شکست مانند یک بانک بزرگ را از بین میبرد و مجموعهای از بحرانها را در سراسر جهان به راه میاندازد، مانند بحرانی که در سال 2008 با شکست مؤسسات در ایالات متحده آغاز شد. .

- ارزهای رمزنگاری شده قول میدهند که انتقال وجه مستقیم بین دو طرف را بدون نیاز به شخص ثالث قابل اعتماد مانند بانک یا شرکت کارت اعتباری آسانتر کنند. چنین انتقالهای غیرمتمرکز با استفاده از کلیدهای عمومی و کلیدهای خصوصی و اشکال مختلف سیستمهای تشویقی، مانند اثبات کار یا اثبات سهام ، ایمن میشوند . 11

- از آنجایی که آنها از واسطه های شخص ثالث استفاده نمی کنند، انتقال ارز دیجیتال بین دو طرف معامله سریعتر از انتقال پول استاندارد است. نمونه ای از این انتقال های غیرمتمرکز، وام های فوری در امور مالی غیرمتمرکز است. این وام ها که بدون وثیقه پشتوانه پردازش می شوند، در عرض چند ثانیه قابل اجرا هستند و در معاملات مورد استفاده قرار می گیرند. 12

- از سرمایه گذاری در ارزهای دیجیتال می توان برای ایجاد سود استفاده کرد. ارزش بازارهای ارزهای دیجیتال در دهه گذشته به طور سرسام آوری افزایش یافته است و در یک مقطع زمانی به حدود 2 تریلیون دلار رسیده است. تا 20 دسامبر 2021، بیت کوین در بازارهای رمزنگاری بیش از 862 میلیارد دلار ارزش داشت. 13

- یکی از برجسته ترین موارد استفاده از ارزهای دیجیتال در حال آزمایش در اقتصاد حواله است. در حال حاضر، ارزهای رمزنگاری شده مانند بیت کوین به عنوان ارزهای واسطه ای برای تسهیل نقل و انتقالات پول در سراسر مرزها استفاده می شوند. بنابراین، یک ارز فیات به بیت کوین (یا سایر ارزهای رمزنگاری شده) تبدیل می شود و به آن سوی مرزها منتقل می شود و متعاقباً به ارز فیات مقصد تبدیل می شود. این روش فرآیند انتقال پول را ساده می کند و آن را ارزان تر می کند.

معایب

- در حالی که آنها ادعا می کنند که یک نوع تراکنش ناشناس هستند، ارزهای دیجیتال در واقع نام مستعار هستند. آنها یک دنباله دیجیتالی به جا می گذارند که می تواند توسط آژانس هایی مانند اداره تحقیقات فدرال (FBI) رمزگشایی شود. این امر امکان ردیابی تراکنش های مالی شهروندان عادی را برای دولت ها یا مقامات فدرال باز می کند. 14

- ارزهای رمزپایه به ابزاری محبوب برای مجرمان برای فعالیتهای شرورانه مانند پولشویی و خریدهای غیرقانونی تبدیل شدهاند. مورد Dread Pirate Roberts ، که بازاری را برای فروش مواد مخدر در دارک وب اداره می کرد، از قبل به خوبی شناخته شده است. رمزارزها همچنین مورد علاقه هکرهایی هستند که از آنها برای فعالیت های باج افزار استفاده می کنند. 15

- در تئوری، ارزهای رمزپایه قرار است غیرمتمرکز باشند، ثروت آنها بین بسیاری از طرفها در یک بلاک چین توزیع شود. در واقعیت، مالکیت بسیار متمرکز است. به عنوان مثال، یک مطالعه MIT نشان داد که تقریباً 45 درصد بیت کوین، یک ارز دیجیتال که ارزش آن در چند وقت اخیر افزایش یافته است، تنها در اختیار 11000 سرمایه گذار است. 16

- یکی از خودپسندیهای ارزهای دیجیتال این است که هر کسی میتواند آنها را با استفاده از رایانه با اتصال اینترنت استخراج کند. با این حال، استخراج ارزهای رمزپایه محبوب به انرژی قابل توجهی نیاز دارد، گاهی اوقات به اندازه انرژی مصرف شده توسط کل کشورها. هزینه های گران انرژی، همراه با غیرقابل پیش بینی بودن استخراج، استخراج معدن را در میان شرکت های بزرگی که درآمد آنها به میلیاردها دلار می رسد، متمرکز کرده است. طبق یک مطالعه MIT، 10 درصد از ماینرها 90 درصد از ظرفیت استخراج آن را تشکیل می دهند. 16

- در حالی که بلاک چین های ارزهای دیجیتال از امنیت بالایی برخوردار هستند، سایر مخازن رمزنگاری مانند صرافی ها و کیف پول ها را می توان هک کرد. بسیاری از صرافیها و کیف پولهای رمزنگاری شده در طول سالها هک شدهاند و گاهی اوقات میلیونها دلار «سکه» به سرقت رفتهاند. 17

- ارزهای دیجیتال معامله شده در بازارهای عمومی از نوسانات قیمتی رنج می برند. بیت کوین افزایش سریع و سقوط در ارزش خود را تجربه کرد و در دسامبر 2017 به 17738 دلار رسید و در ماه های بعد به 7575 دلار کاهش یافت. 3 بنابراین، برخی از اقتصاددانان ارزهای دیجیتال را یک مد یا حباب سوداگرانه کوتاه مدت می دانند .

862.1 میلیارد دلار

سوالات متداول

رمزارز در کلمات ساده چیست؟

چگونه ارز دیجیتال را دریافت می کنید؟

رمز ارز چیست؟

آیا می توانید ارز دیجیتال تولید کنید؟

محبوب ترین ارزهای دیجیتال کدامند؟

آیا ارزهای دیجیتال اوراق بهادار هستند؟

سرمایه گذاری در ارزهای دیجیتال و سایر پیشنهادات اولیه سکه ("ICO") بسیار پرخطر و گمانه زنی است و این مقاله توصیه ای از طرف Investopedia یا نویسنده برای سرمایه گذاری در ارزهای دیجیتال یا سایر ICOها نیست. از آنجایی که موقعیت هر فردی منحصر به فرد است، همیشه باید قبل از تصمیم گیری مالی با یک متخصص واجد شرایط مشورت شود. Investopedia هیچ گونه تضمین یا ضمانتی در مورد صحت یا به موقع بودن اطلاعات موجود در اینجا نمی دهد.

منبع : investopedia